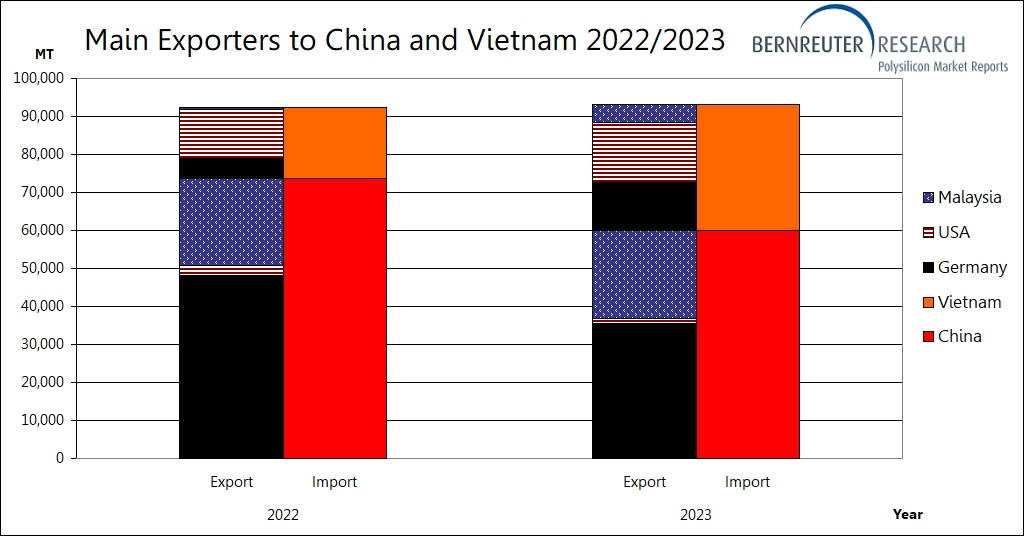

As importações de polissilício para a China caíram para o nível mais baixo desde 2011. De acordo com estatísticas alfandegárias chinesas, as importações de matéria-prima para células solares e semicondutores caíram 28,5%, de 88.093 toneladas métricas (TM) em 2022 para 62.965 MT em 2023. Este volume é ainda um pouco menor do que os 64.614 MT alcançados em 2011.

“Os fabricantes não chineses de polissilício Wacker, Hemlock Semiconductor e OCI Malaysia estão transferindo cada vez mais o envio de suas remessas da China para o Vietnã, onde três dos quatro maiores fornecedores chineses de módulos solares estabeleceram fábricas de wafer”, explica Johannes Bernreuter, chefe da consultoria especializada no mercado de polissilício Bernreuter Research e autor do Polysilicon Market Outlook 2027.

Entre 2018 e 2019 a JA Solar começou a produzir wafers no Vietnã com uma capacidade anual de 1,5 GW, que expandiu para 4 GW no primeiro semestre de 2023. A JinkoSolar seguiu com uma planta de wafers de 7 GW no início de 2022, e a Trina Solar abriu uma fábrica de wafers de 6,5 GW em agosto de 2023.

![]()

Regulamentações dos EUA acionam instalações de produção de wafer no Vietnã

Dois fatores de influência impulsionaram esse desenvolvimento: em 18/08/2023, o Departamento de Comércio dos EUA confirmou sua determinação preliminar feita em dezembro de 2022 de que vários fabricantes no Camboja, Malásia, Tailândia e Vietnã, que produzem células solares ou módulos com wafers da China, estão contornando direitos antidumping e compensatórios sobre células e módulos solares chineses; essas empresas deverão pagar taxas a partir de 06/06/2024.

Em 21/06/2022, entrou em vigor a Lei de Prevenção do Trabalho Forçado Uigur, que proíbe a entrada nos Estados Unidos de produtos feitos com trabalho forçado em Xinjiang, no noroeste da China. Assim, os principais fornecedores chineses de módulos solares começaram a criar cadeias de abastecimento separadas baseadas em polissilício de fabricantes não chineses para a exportação de módulos solares para os EUA: a JA Solar já poderia basear-se num contrato legado de fornecimento de polissilício com a Hemlock Semiconductor; Trina é cliente de longa data da Wacker e Jinko fechou dois contratos de fornecimento com Hemlock e Wacker em setembro de 2021.

Dúvida sobre separação das cadeias de abastecimento

Ter a planta de produção de wafer fora da China torna mais fácil para os fabricantes documentarem na agência de Alfândega e Proteção de Fronteiras dos EUA (CBP) que nenhum silício metálico ou polissilício de Xinjiang entrou em suas cadeias de fornecimento de módulos destinados aos EUA. Entretanto, as exportações de polissilício da China para o Vietnã dispararam de 639 TM em 2022 para 4.970 TM em 2023. “Isso levanta dúvidas sobre as reivindicações de uma cadeia de abastecimento separada e deve soar o alarme no CBP”, comenta Bernreuter.

Hemlock Semiconductor (EUA), Wacker (Alemanha/EUA) e OCI Malásia juntas conseguiram aumentar suas exportações de polissilício para o Vietnã de 18.672 MT em 2022 em 14.593 MT para 33.265 MT em 2023, um crescimento de 78,2%. Este crescimento mais do que compensou os 13.918 MT que perderam em volume de negócios na China em 2023 (ver gráfico abaixo).

Embora a Hemlock e a OCI tenham conseguido um aumento líquido das suas exportações para ambos os países, as duas fábricas alemãs de polissilício da Wacker apresentam um saldo negativo: aumentaram as exportações para o Vietnã em 151%, de 5.045 MT para 12.662 MT, mas suas importações para a China despencaram de 48.070 MT em 2022 para 35.443 MT em 2023, uma queda de 26,3%.

Wacker e OCI respondem por 98% das importações chinesas de polissilício

Durante a escassez de polissilício, a China importou volumes extraordinariamente grandes do Japão (15.431 MT em 2021; 6.129 MT em 2022) e de Taiwan (6.899 MT em 2021 e 3.480 MT em 2022) a preços de mercado elevados, o produtor japonês de módulos solares Sharp converteu em dinheiro estoques consideráveis, que resultaram de um contrato de compra de longo prazo com a Hemlock Semiconductor em vigor ao longo de 2020. Da mesma forma, o antigo produtor taiwanês de wafer Danen vendeu estoques de polissilício a partir de um contrato de longo prazo com a OCI, que expirou em 2023. Estas duas fontes obviamente já se esgotaram: a taxa mensal de importação do Japão caiu para uma faixa de 50 a 20 MT no quarto trimestre de 2023; e as remessas de Taiwan já caíram para zero desde agosto passado.

As importações dos Estados Unidos e da Coreia do Sul desenvolveram-se de forma muito semelhante às do Japão em 2023. Como resultado, a participação combinada da Wacker da Alemanha e da OCI Malaysia no total das importações chinesas de polissilício aumentou para 97,8% no quarto trimestre. Além disso, registou-se uma queda acentuada nos volumes globais desde outubro: enquanto as importações totais se situaram entre cerca de 15.000 MT e 20.000 MT por trimestre nos primeiros três trimestres, o montante caiu abruptamente para menos de 10.000 MT no quarto. “Se o quarto trimestre servir de indicador para 2024, então as importações de polissilício na China cairão mais 40%, para não mais de 38.000 toneladas este ano”, conclui Bernreuter.

Análise de fornecedores de silício metálico e outras tendências de mercado

Os dados de importação chinesa de 2011 a 2022 estão contidos no Polysilicon Market Outlook 2027. Em particular, o relatório de 102 páginas analisa o impacto da Lei de Prevenção do Trabalho Forçado Uigur e revela quem são os principais fornecedores de silício metálico dos sete principais fabricantes de polissilício na China. O relatório também fornece cenários sofisticados de oferta e demanda, previsões detalhadas dos preços do polissilício até 2027, os dados mais recentes de pureza e custos sobre o processo dominante da Siemens e a tecnologia de reator de leito fluidizado, bem como outras tendências de mercado. Para obter mais informações sobre o relatório, acesse o Polysilicon Market Outlook 2027.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.