A BloombergNEF afirmou em um novo relatório que espera que o fornecimento de hidrogênio limpo aumente 30 vezes, para 16,4 milhões de toneladas métricas (TM) por ano até 2030, impulsionado por uma política de apoio e por um pipeline de projetos em maturação. No entanto, alegou que os governos de todo o mundo continuarão a falhar nas suas metas e que a maioria dos projetos serão arquivados ou adiados.

“A grande maioria dos projetos que foram anunciados até 2030 não têm as condições necessárias neste momento que, acreditamos, os tornarão bem-sucedidos e não tomarão [decisões finais de investimento]”, disse Adithya Bhashyam, principal autor do relatório, à pv magazine. “A maioria dos projetos de eletrólise em nossa previsão, 60%, ainda está nos estágios iniciais de planejamento; ainda não fizeram estudos detalhados de engenharia e assim por diante. Eles realmente dependem da implementação de políticas para avançar.”

Na sua análise, a BloombergNEF disse esperar que apenas 30% dos 1.600 projetos anunciados até agora se concretizem efetivamente até 2030. Afirmou que os restantes 70% serão adiados ou cancelados, principalmente devido à baixa procura de hidrogênio.

Os projetos anunciados produziriam 64,6 MT. De acordo com o relatório “Perspectivas de Fornecimento de Hidrogénio” da BloombergNEF, os 477 projetos que provavelmente irão avançar produziriam 16,4 MT. A demanda atual de hidrogênio cinza é de 95 MT.

Os projetos de hidrogênio verde são os que mais ficam para trás.

“Os projetos de eletrolisadores irão atingir significativamente as metas do governo para a implantação da eletrólise”, disse Bhashyam. “As metas governamentais para a implantação da eletrólise somam 114 GW em nível nacional. Se somarmos a meta da UE de produzir 10 toneladas métricas de hidrogénio no mercado interno, isso significa mais 120 GW. Portanto, estamos a dizer que do lado da capacidade de electrólise, incluindo a UE, eles irão falhar os seus objectivos em mais de metade. Há uma enorme lacuna entre as ambições e a realidade.”

A BloombergNEF disse que espera que a capacidade de eletrólise seja baseada principalmente na China, com 37% da capacidade global, seguida pela Europa com 27%. No entanto, a capacidade instalada de eletrólise não cumprirá os compromissos globais, principalmente devido à baixa procura de hidrogénio verde por parte da economia global. Dito isto, a capacidade de fabricação de eletrolisadores está mais do que alinhada com as metas de hidrogênio verde.

“A capacidade de montagem de pilhas para eletrolisadores anunciada globalmente pelos desenvolvedores pode atingir 54 GW até o final de 2024, o que aumentará para mais de 70 GW até o final de 2025. A maioria desses fornecedores, especialmente nos mercados ocidentais, não consegue cumprir esta placa de identificação. capacidade porque não têm a cadeia de abastecimento a montante”, disse Bhashyam. “Mas, também se adicionarmos um desconto enorme à capacidade de produção disponível hoje, estaremos numa situação de excesso de oferta.”

Verde, azul, cinza

A BloombergNEF disse que a produção de hidrogênio verde deverá atingir 9,6 TM por ano até 2030, com o hidrogênio azul – aquele produzido da reforma de gás natural e com captura de carbono – atingindo 6,8 TM. As metas globais para o hidrogênio azul são menos ambiciosas, mas estes projetos estão atualmente mais avançados do que para a produção de hidrogênio verde.

“Cerca de 95 GW de eletrolisadores poderão entrar em operação até o final de 2030, quase 10 vezes a capacidade que já passou da decisão final de investimento hoje”, disse a BNEF. “Cerca de 40% destes 95 GW já passaram [da decisão final de investimento] ou estão em planejamento avançado, em comparação com 60% para todo o fornecimento de baixo carbono [hidrogênio], mostrando a menor maturidade dos projetos de eletrólise em relação ao [hidrogênio] azul.”

O relatório afirma que a maior parte da capacidade prevista do eletrolisador (~58 GW) é impulsionada por políticas anunciadas e está, portanto, ainda sujeita a incertezas em torno da implementação de políticas.

Os Estados Unidos provavelmente liderarão o mercado de hidrogênio azul. A principal economia do mundo deverá tornar-se o maior produtor de hidrogênio de baixo carbono até 2030, respondendo por quase 37% da oferta global, a maior parte azul. Espera-se que o mercado dos EUA fique atrás da Europa e da China até 2027, mas superará ambas as regiões em 2028.

Bhashyam disse que a Alemanha está cada vez menos relutante em adotar o hidrogênio azul. A principal economia da Europa está a coordenar as suas políticas energéticas com futuros exportadores, como a Austrália e o Canadá.

“Os projetos de hidrogênio azul estão bastante avançados, estando muito perto de obter um FID e tendo feito todos os estudos de engenharia necessários”, disse Bhashyam. Ele acrescentou que nem todo hidrogênio de baixo carbono substituiria o hidrogênio cinza. “Existem novos usos para o hidrogênio de baixo carbono, como combustível para navios ou para fabricar aço, por exemplo”, disse.

O relatório afirma que os governos provavelmente perderão os seus objetivos de procura agregada de hidrogênio para 2030 em quase dois terços devido ao apoio político insuficiente. A China, a Europa e os Estados Unidos poderão ser responsáveis por mais de 80% do hidrogênio de baixo carbono.

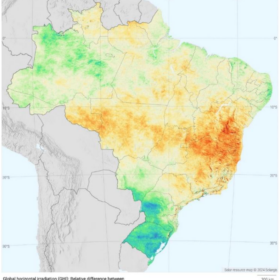

Espera-se que a América Latina e a Austrália desempenhem um papel menor no mercado global de hidrogênio de baixo carbono até 2030.

“Os mercados de exportação como a América Latina não têm políticas fortes para a utilização local do hidrogênio. Agora eles têm um enorme pipeline de projetos propostos, visando exportar, mas não vemos demanda suficiente dos importadores para que a maioria desses projetos avance até 2030”, disse Bhashyam, acrescentando que mercados como o Canadá estão em melhor posição, por causa de subsídios para projetos de exportação.

Principais riscos

A BloombergNEF disse que vê duas incertezas significativas: a implantação do hidrogênio na China e a eventual revisão das políticas anunciadas, principalmente devido às próximas eleições.

“A perspectiva da BNEF contabiliza atrasos nas políticas, mas grandes mudanças nos programas anunciados, como uma remodelação dos créditos fiscais dos EUA [Lei de Redução da Inflação] após as eleições presidenciais de Novembro, teriam impacto nesta previsão”, disse a empresa. “Novas políticas ou projetos avançados que não aceitem o FID também poderão mudar a perspectiva da BNEF.”

Bhashyam observou que as próximas eleições na Europa também poderão afetar os projetos de hidrogênio verde, mas em menor grau.

“A implantação europeia é bastante forte nas nossas perspectivas devido às políticas anunciadas que a Europa propôs a nível da UE, mas também a nível dos Estados-Membros. Do lado da eletrólise, muitas das nossas previsões na Europa baseiam-se no facto de que os leilões anunciados para a produção de hidrogênio continuam a acontecer”, disse Bhashyam, acrescentando que as mudanças nestes leilões podem alterar o ritmo da adoção do hidrogênio verde europeu.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.