Todos os eletrolisadores têm uma pilha específica de tecnologia em seu centro, na qual a água é dividida em hidrogênio e oxigênio. Isso consiste em placas bipolares e membranas plásticas cuidadosamente estratificadas, estanques e soldadas – e está entre os principais fatores de custo em cada planta de eletrólise. Xiaoting Wang, analista da BloombergNEF, conversou com 20 empresas em todo o mundo como parte do estudo “Capex [despesas de capital] de sistemas de eletrólises pode cair 30% até 2025″. Essa interação forneceu uma visão sobre a estrutura de custos de 30 projetos e possibilitou determinar os componentes de preço para uma planta de eletrólise alcalina de 10 MW na China em 2021, por exemplo.

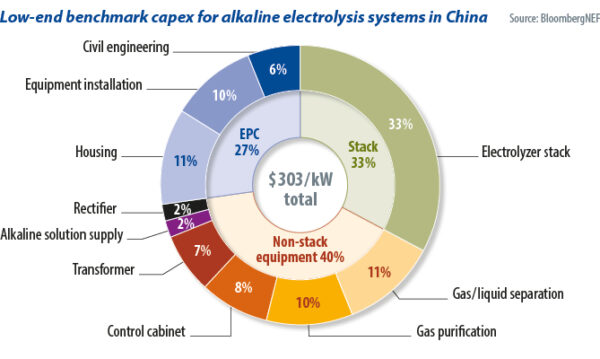

A pilha representou cerca de 33% dos custos totais, disse Wang, com 40% dos custos provenientes de outros equipamentos técnicos, incluindo eletrônica de potência, separação de gás e líquidos e purificação de gás (veja gráfico abaixo). Outros 27% dos custos foram atribuídos a outras despesas do projeto, como engenharia civil, instalação de equipamentos e habitação.

Alcalino chinês

O relatório da BNEF afirmou que um sistema alcalino de 10 MW geralmente consiste em duas pilhas de 5 MW que fornecem hidrogênio a 16 bar. O fabricante geralmente oferece uma solução completa com todos os acessórios e instalação. Os desenvolvedores chineses receberam essa oferta em 2021 por apenas US$ 303/kW – ou seja, um total de cerca de € 3 milhões. Isso não incluía a taxa de conexão à rede, transformadores de alta tensão ou outros custos “suaves”, como despesas de desenvolvimento, aprovações e contratos de financiamento.

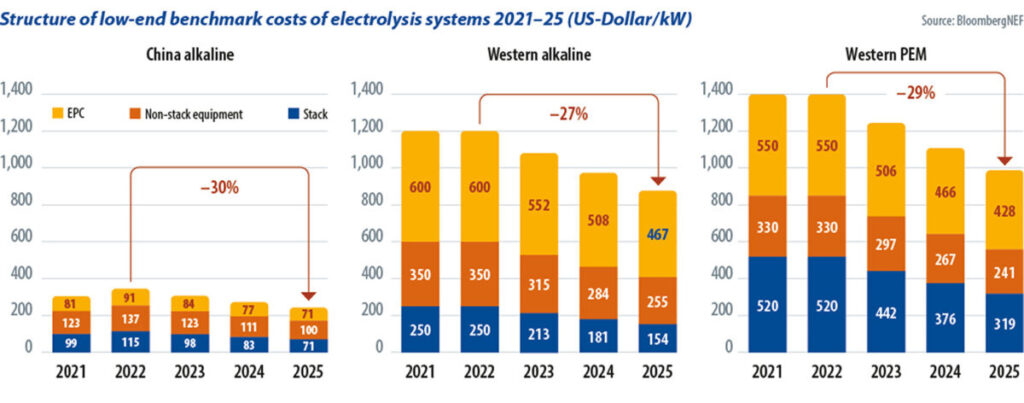

Wang disse que os custos do projeto nos mercados ocidentais com eletrolisadores produzidos internamente são cerca de quatro vezes mais altos. Os custos de investimento foram, em média, de € 1.200/kW para eletrolisadores alcalinos e € 1.400/kW para eletrolisadores de membrana de troca de prótons (PEM).

Ofertas mais baratas, como € 180/kW, da Peric para uma usina de 80 MW na China; ou € 521/kW, da Thyssenkrupp para uma central de 2 GW na Arábia Saudita, não incluem todos os custos do projeto e, portanto, não são comparáveis. Eles incluem pilhas de eletrólise, separação e purificação de líquidos gasosos e o fornecimento de água. No entanto, a eletrônica de potência e os armários de controle estão excluídos.

O analista atribuiu essa grande diferença de preços aos baixos custos de mão de obra e às cadeias de suprimentos estabelecidas na China, onde os fabricantes de eletrolisadores podem obter materiais e componentes a preços muito mais baixos do que no Ocidente. Até agora, a produção da maioria dos eletrolisadores não é automatizada. Os fabricantes chineses estavam produzindo eletrolisadores em escala de megawatt para outras indústrias antes que houvesse demanda dos produtores de hidrogênio verde, o que significa que eles se beneficiaram da produção em escala. Os clientes existentes incluíam fabricantes de polissilício para células fotovoltaicas.

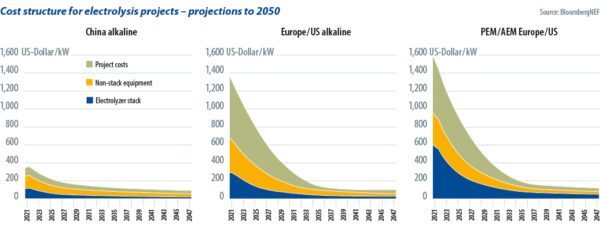

A análise da Bloomberg, de setembro de 2022, afirmava que os fabricantes ocidentais poderiam alcançar custos igualmente baixos. Para isso, teriam que utilizar uma produção altamente automatizada. Wang disse que prevê reduções significativas de preços até 2025 (veja o gráfico em destaque no início da matéria). Os preços de 2021 também ainda incluíram margens adequadas para empresas de engenharia, suprimentos e construção (EPC). O desenvolvimento de longo prazo mostra que os preços dos projetos de eletrólise convergirão em todo o mundo a partir de 2035.

Os investidores ocidentais tendem a confiar a uma empresa EPC a gestão de um projeto inteiro por um montante fixo, e a confiar em empresas grandes e conhecidas. Essas empresas geralmente têm pouca experiência na construção de usinas de eletrólise, no entanto, os prêmios de segurança no preço da oferta geral são altos. Com o aumento da experiência e a entrada de planejadores de projetos especializados, o que leva a mais concorrência, essas sobretaxas devem diminuir.

Conteiners pré-fabricados

Os fornecedores de equipamentos também estão se esforçando para oferecer produtos que reduzam a carga de trabalho no canteiro de obras e, assim, reduzam custos. Uma tendência que suporta isso é o desenvolvimento de sistemas conteinerizados. Isso significa que os vários componentes do sistema não precisam ser montados no local, mas são pré-fabricados em uma fábrica, testados e entregues no local pretendido. Isso minimiza as fontes de erro e reduz o tempo de implantação de pessoal especializado no local.

Em uma atualização de sua análise de mercado, a Bloomberg informou sobre ofertas para essas soluções de contêiner por US$ 1.000/kW. Especialistas do setor chegaram a relatar ofertas tão baixas quanto US$ 700/kW, disse Wang. O eletrolisador PEM do fornecedor alemão H-Tec tem uma potência de 1 MW e produz 450 kg de hidrogênio por dia.

Aqueles que querem reduzir custos comprando um eletrolisador da China precisam considerar que os produtos exportados geralmente são vendidos com um prêmio de cerca de 20% a 30%, em comparação com os preços no mercado interno, disse a BloombergNEF, o que significa que os custos de desenvolvimento e planejamento de projetos ainda seriam maiores. É importante considerar que a escolha de uma marca chinesa para fornecer o equipamento principal poderia reduzir a chance de um projeto receber subsídios locais e poderia afetar o financiamento.

Os primeiros projetos de hidrogênio verde foram, e ainda são, projetados principalmente para extrair eletricidade da rede, com o consumo de eletricidade dos eletrolisadores equilibrado mensal ou anualmente com a geração de eletricidade renovável dos fornecedores. Neste caso, a desvantagem técnica da eletrólise alcalina em termos de flexibilidade não incomodaria os operadores.

No entanto, após 2030, a maioria dos novos projetos de hidrogênio verde precisará garantir uma correspondência horária entre a geração de energia e o consumo de energia para sistemas de eletrólise conectados à rede, o que levará a mais projetos fora da rede sendo desenvolvidos, disse Wang. Esta tendência não se deve apenas à necessidade de uma definição mais clara de hidrogénio verde. Uma ligação direta a centrais de produção de energias renováveis deverá também melhorar a viabilidade econômica no futuro. Afinal, usar a rede para transferir grandes quantidades de eletricidade custará mais no futuro. A eletrólise com eletricidade de rede estável não será, portanto, capaz de produzir hidrogênio mais barato no futuro do que com energia solar e eólica, com seus baixos custos de geração de eletricidade.

Redução de custos

É aqui que os eletrolisadores PEM entram em ação. Estes podem acompanhar melhor o fornecimento de eletricidade flutuante e também trabalhar eficientemente na operação de carga parcial ou fora da rede. No entanto, essa tecnologia ainda precisa reduzir significativamente sua dependência de metais caros do grupo da platina, especialmente o irídio, a fim de ganhar uma participação de mercado dominante, disse Wang. A Plug Power, dos Estados Unidos, e a ITM Power, do Reino Unido, usam de 200 gramas a 300 gramas de irídio por megawatt de capacidade.

Atualmente, a produção mundial de irídio é de cerca de sete toneladas métricas por ano. Mesmo que todo o volume fosse usado para produzir catalisadores para eletrólise PEM, essa cadeia de suprimentos só poderia suportar um máximo de 35 GW por ano. O PEM só pode dominar o mercado de hidrogênio verde se os fabricantes conseguirem reduzir significativamente o consumo de irídio por unidade nesta década ou alcançar um efeito equivalente em paralelo com a melhoria da reciclagem de metais. Wang disse que a Electric Hydrogen, uma nova fabricante de eletrolisadores PEM com sede nos Estados Unidos, já relatou usar significativamente menos irídio do que os concorrentes.

Há também uma chance de que a eletrólise da membrana de troca aniônica (AEM) possa substituir o PEM após 2030, porque não usa metais caros. Isso significa que os fabricantes devem ter sucesso no desenvolvimento de pilhas adequadas para projetos de grande escala. A Enapter é pioneira em AEM, construindo pequenas pilhas e montando-as em unidades maiores de 1 MW que ainda são pequenas em comparação com outros eletrolisadores. A empresa Verdagy, com sede na Califórnia, está apenas começando a vender módulos de 20 MW, cada um consistindo em duas pilhas de 10 MW.

Pilhas maiores

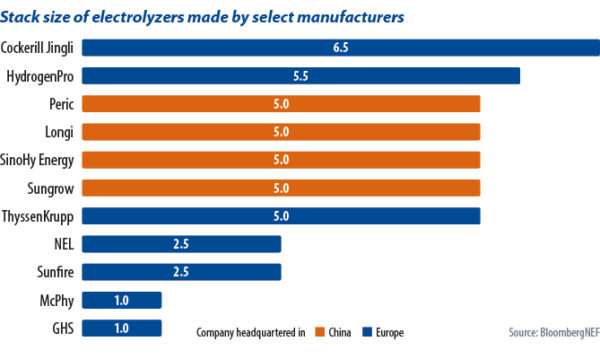

Produzir mais hidrogênio a partir de uma única pilha é outro caminho para a redução de custos. Uma maneira de conseguir isso é aumentando o tamanho da própria pilha. A maior pilha comercial, com 15 MW, que chegou ao mercado em setembro de 2023, vem de Longi, de acordo com Wang. Embora aumentar o tamanho da pilha pareça simples, ele tem várias desvantagens. Primeiro, torna-se mais difícil movimentar grandes unidades, principalmente para vendas internacionais. Em segundo lugar, com unidades maiores, as forças mecânicas e as tensões tornam-se mais desiguais, o que afeta a segurança e está associado a uma menor eficiência.

Mais rendimento pode ser alcançado aumentando a densidade de corrente. Simplificando, quanto mais elétrons passarem pela pilha, mais hidrogênio poderá ser produzido. A simples aplicação de uma tensão mais alta pode aumentar a densidade de corrente, mas tem um efeito prejudicial na eficiência. A estratégia para manter ou mesmo aumentar a eficiência é revisar as estruturas internas e introduzir catalisadores e membranas avançadas.

A longo prazo, é preferível aumentar a densidade de corrente, disse Wang. Plug Power e ITM Power estão na liderança aqui com uma densidade de corrente de mais de 3A/cm2 (amperes por cm2), seguidos pelo fabricante de AEM Verdagy, com 2A/cm2. A maioria dos eletrolisadores alcalinos chineses tem apenas 0,3A/cm2. Wang, por sua vez, aprendeu com o Hidrogênio Elétrico que seu produto teria uma densidade de corrente ainda maior do que o Plug Power e o ITM Power. Ela estimou que, até 2030, densidades de corrente próximas a 10A/cm2 serão típicas para os demais fabricantes de eletrolisadores PEM.

Mais concorrência

Os custos dos produtos ocidentais podem inicialmente cair cerca de 30% até 2025. Além do progresso tecnológico, a concorrência também tende a aumentar. Fabricantes em todo o mundo anunciaram uma capacidade de produção de 52,6 GW para este ano, enquanto as entregas são otimistas de apenas 5 GW, de acordo com a previsão da BloombergNEF. Na China, onde já há uma competição acirrada por pedidos de desenvolvedores de projetos, as margens dos fabricantes são pequenas. Além disso, os desenvolvedores protegem seu risco contra o fabricante pagando apenas até 85% do preço acordado na entrega e o restante uma vez que o comissionamento tenha sido concluído e o desempenho ainda seja bom após 18 meses.

A pressão ainda não é tão alta nos mercados ocidentais, já que investidores e desenvolvedores de projetos na Europa e nos Estados Unidos podem contar com subsídios relativamente altos. No entanto, as capacidades de produção também estão aumentando aqui e as fábricas precisam ser plenamente utilizadas. Se os fabricantes chineses também buscarem sua salvação nas exportações, é previsível que a guerra de preços aumente em todos os mercados.

Os pontos de vista e opiniões expressos neste artigo são dos próprios autores, e não refletem necessariamente os defendidos pela pv magazine.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.