O mercado de usinas solares no Brasil viveu um primeiro semestre de contrastes, com forte expansão na geração distribuída e retração nas transações de geração centralizada. De acordo com o mais recente Boletim de M&A da Greener, 145 usinas fotovoltaicas foram transacionadas entre janeiro e junho de 2025, sendo 125 do segmento de GD, um crescimento de quase 40% em relação ao mesmo período de 2024, quando foram mapeadas 90 usinas. A potência total transacionada somou 1,44 GWp, embora duas operações (uma de GD e uma de Geração Centralizada) não tiveram a capacidade informada.

Apesar da estabilidade no número de transações envolvendo usinas de GD, com cinco operações tanto em 2024 quanto em 2025 no primeiro semestre, o aumento no número de ativos indica que os negócios têm envolvido portfólios mais extensos e estratégicos. Essa aceleração é vista como um reflexo do apetite crescente por projetos de menor porte e da busca por ativos que garantam retorno mais previsível, em meio à volatilidade regulatória do setor elétrico.

Queda nas transações de GC expõe impacto de entraves regulatórios

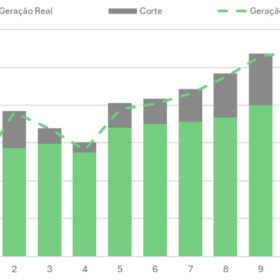

Enquanto a GD se destaca, o segmento de geração centralizada enfrenta um momento de retração. Foram apenas 20 usinas GC transacionadas no primeiro semestre de 2025, frente a 63 no mesmo período do ano anterior, uma queda de 68%. O número de transações envolvendo ativos de GC também caiu 27%, com oito negócios fechados até junho. Segundo a Greener, o recuo está diretamente ligado às indefinições regulatórias e estruturais do setor, como os efeitos do curtailment, que aumentam a percepção de risco e geram cautela entre os investidores.

O segundo trimestre foi particularmente tímido no mercado de GC, com apenas uma transação registrada: a aquisição de 42,25% do parque Sertão Solar Barreiras XXI pela Têxtil Canatiba, com foco em autoprodução. O ativo, anteriormente operado pela Echoenergia, soma 25,5 MWp de potência instalada. O resultado marca um retorno aos patamares observados em 2022, ano em que o setor também enfrentava incertezas quanto à expansão da transmissão e à viabilidade econômica de novos projetos.

Transações de GD se diversificam e revelam nova geografia

Além da alta no número de usinas, o segundo trimestre de 2025 trouxe mudanças geográficas relevantes no mercado de geração distribuída. Pela primeira vez desde 2022, o estado de Minas Gerais, tradicional líder em número de projetos, não registrou nenhuma transação de usinas solares. A ausência foi compensada por outros estados, como a Bahia, que concentra atualmente 21 usinas em operação, embora o relatório aponte dificuldades na identificação completa da distribuição por estado. Em 81 casos, o status das usinas também não pôde ser verificado.

No segundo trimestre, foram mapeadas quatro operações de GD, entre elas a aquisição de 52 usinas da Vip Energia pela Thopen, que segue expandindo seu portfólio na geração distribuída. Também se destacaram a compra de 29 usinas da Raízen pelo Pátria Investimentos e a aquisição de 18 usinas da Navi Capital pela Origo Mendes, com potências totais de 200 MWp e 65 MWp, respectivamente. A Suno Asset também concluiu a aquisição da Pirassununga Energia Renovável, com três usinas somando 3 MWp.

Consolidações revelam estratégia de fortalecimento interno

Além das operações envolvendo usinas, o relatório da Greener também mapeou transações corporativas que reforçam a tendência de consolidação e fortalecimento interno entre empresas do setor solar. No segundo trimestre de 2025, foram registradas apenas duas transações entre empresas, uma redução significativa frente às sete do primeiro trimestre, mas ambas com foco claro na complementariedade de portfólio e sinergia de atuação.

O Banco BV adquiriu a empresa financeira Meu Financiamento Solar, ampliando sua presença na cadeia de valor do setor fotovoltaico. Já a EDF Internacional e a EDF Renewables promoveram uma fusão estratégica, consolidando operações nas frentes de geração, operação e manutenção (O&M) e comercialização de energia dentro do mesmo grupo. No total, o primeiro semestre somou nove transações corporativas na cadeia solar, número 18% inferior ao registrado no mesmo período de 2024.

Mercado em transformação

Com 124 transações mapeadas desde 2022, o volume de contratos fechados apenas no primeiro semestre de 2025 já iguala o total anual de 2022, evidenciando a maturação progressiva do mercado solar, ainda que em ritmo desigual entre GD e GC. O segundo trimestre, com sete transações no total, representa uma queda de 56% frente ao mesmo período do ano passado, sinalizando a volatilidade das decisões de investimento no setor. No entanto, o avanço consistente da GD e a busca por estruturação interna nas empresas apontam para caminhos de consolidação e especialização que devem ganhar força nos próximos ciclos.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.