A geração centralizada de energia solar no Brasil passa por momento ambíguo. Por um lado, deve protagonizar um crescimento acelerado de instalações em 2023 e 2024 ao mesmo tempo em que a oferta de novos projetos em desenvolvimento supera os 77 GW. Por outro lado, fechar novos contratos de venda de energia para viabilizar novas usinas é desafiador, com um preço da energia baixo e um custo de capex mais alto que o observado em 2021, quando parte dos projetos entrando em operação atualmente foi viabilizada. Além disso, gargalos na transmissão e, possivelmente, na construção das usinas em 2024, podem ser desafios para os projetos.

Atualmente, a Agência Nacional de Energia Elétrica (Aneel) monitora 12 GW com previsão de entrada em operação em 2024, sendo 1.980 MW com probabilidade alta e 10.076 MW com probabilidade média, pela classificação da agência, que considera o cumprimento de etapas previstas em cronograma. Para 2023, são mais 3.420 MW da expansão solar monitorada pela Aneel – a Greener projeta uma expansão de 4.689 MW ao todo neste ano, próximo ao projetado também pela Absolar.

Esses temas foram explorados no webinar Cenários para a expansão da geração centralizada, realizado pela pv magazine Brasil.

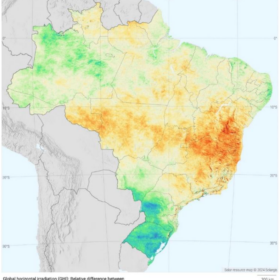

Os dados apresentados pelo diretor da Greener, Marcio Takata, mostraram uma disparada no volume de projetos outorgados pela Aneel, de 34,8 GW até dezembro de 2021 para 86,16 GW até fevereiro de 2023 – sendo a maior parte concentrada entre os estados de Minas Gerais e Bahia.

Desse total, 73,5 GW ainda não iniciaram a construção e podem não ser viabilizados, seja pela conjuntura atual de remuneração dos projetos, seja pela falta de disponibilidade de conexão à rede de transmissão.

Os preços negociados em leilões refletem o aumento do capex. Saíram do patamar mínimo de R$ 67,8/MWh em 2019 para R$ 171,41/MWh no último leilão realizado em 2022. Já os preços fechados no mercado livre, onde deve ocorrer a maior parte da expansão da geração, estão em torno de R$ 161/MWh, de acordo com dados reunidos pela Greener.

Por outro lado, a contratação de energia nos leilões é menos expressiva do que já foi, viabilizando apenas pouco mais de 400 MW em 2022, enquanto a Greener mapeou novos contratos para 1.466 MW no mercado livre, fechados entre marços de 2022 e março de 2023.

Para o vice-presidente do Conselho de Administração da Absolar, Macio Trannin, a gradual abertura do mercado livre, a começar por consumidores da alta tensão a partir de 2024 e chegando a todos os consumidores da baixa tensão a partir de 2028, incluindo residenciais, pode ajudar a reequilibrar os preços da energia. Ele diz que o patamar de R$ 200/MWh – que ainda representaria uma economia para os consumidores que migrarem do mercado das distribuidoras – seria suficiente para garantir a taxa interna de retorno buscada pelos investidores, que ficaria em torno de 12% ao ano, considerando o capex atual.

A aceleração de projetos outorgados está relacionada, por sinal, ao fim do desconto de 50% na tarifa de uso do sistema de transmissão (TUST), para os projetos que solicitaram a outorga após 02/03/2022. Os projetos que solicitaram outorga antes desse prazo ainda podem ter os descontos, desde que entrem em operação em até 48 meses após a autorização da Aneel, que segue autorizando novos projetos que se fazem jus ao desconto.

Ou seja, os consumidores que poderão migrar para o mercado livre a partir de 2024 poderiam se beneficiar de contratos com o desconto, já que a Aneel segue autorizando projetos e o prazo de construção conta a partir da autorização.

Porém, mesmo que eles superem os desafios econômicos e financeiros atuais, a expansão da rede de transmissão prevista nos próximos quatro anos não será suficiente para absorver os projetos previstos. A falta de margem de escoamento é a principal causa de inabilitações de projetos participantes dos leilões, destacou Takata em sua apresentação. Saiu de 56% das inabilitações em 2021 para 89% em 2022.

No médio prazo, é preciso calibrar as expectativas de expansão das renováveis no planejamento energético, diz Trannin, para quem as projeções de crescimento da EPE, que norteiam a contratação de novas linhas de transmissão, são conservadoras.

O descompasso entre a expansão da transmissão e a oferta de projetos pode, por outro lado, incentivar o desenvolvimento de mais usinas híbridas. De acordo com Antonio Salgueiro, o gerente geral para a América Latina da TBEA, fornecedora de inversores string e centrais, o volume de projetos híbridos com solar que fizeram consultas junto a empresa nos últimos meses já supera 1 GW.

Ele diz que, em geral, para um melhor aproveitamento do montante de uso do sistema de transmissão (MUST) contratado, os projetos híbridos com eólica e fotovoltaica têm chegado a uma proporção ótima de 60% a 70% da potência total vindo da fonte dos ventos e 30% a 40% da fonte solar.

Com o futuro desenvolvimento do mercado de armazenamento por baterias, essa configuração poderia mudar. “O uso de baterias para serviços ancilares e a injeção de energia na rede devem ser regulados pelo ONS em 2023. Esse certamente será um mercado muito forte nos próximos anos”, diz Salgueiro.

O gerente geral da TBEA e o gerente de vendas sênior GC Brasil, da Jinko, Gervano Pereira, mencionam a evolução tecnológica, resultando em mais produção de energia por um custo igual ou menor como um indicativo de competitividade a longo prazo da geração solar.

“Não só a perspectiva redução de preço, mas também a de evolução da tecnologia é importante. Hoje o mercado está passando por uma revolução. Atualmente a maioria dos módulos usa tecnologia p-type e estamos passando por uma transição para o módulo n-type, que é mais eficiente e acrescenta mais valor agregado”, diz Pereira.

Este conteúdo é protegido por direitos autorais e não pode ser reutilizado. Se você deseja cooperar conosco e gostaria de reutilizar parte de nosso conteúdo, por favor entre em contato com: editors@pv-magazine.com.

Ao enviar este formulário, você concorda com a pv magazine usar seus dados para o propósito de publicar seu comentário.

Seus dados pessoais serão apenas exibidos ou transmitidos para terceiros com o propósito de filtrar spam, ou se for necessário para manutenção técnica do website. Qualquer outra transferência a terceiros não acontecerá, a menos que seja justificado com base em regulamentações aplicáveis de proteção de dados ou se a pv magazine for legalmente obrigada a fazê-lo.

Você pode revogar esse consentimento a qualquer momento com efeito para o futuro, em cujo caso seus dados serão apagados imediatamente. Ainda, seus dados podem ser apagados se a pv magazine processou seu pedido ou se o propósito de guardar seus dados for cumprido.

Mais informações em privacidade de dados podem ser encontradas em nossa Política de Proteção de Dados.